Как рассчитывать доходность инвестиций

Зачем рассчитывать доходность

купить акции и зарабатывать на них довольно легко. Инвестору даже не нужно никуда идти: брокеры перешли на мобильные приложения, с помощью которых можно покупать разные активы на разных рынках.

Пока инвестор точно не знает, сколько он зарабатывает, ему сложно сэкономить деньги или выгодно вложить их в будущем. Человек может подумать, что у них очень хорошие результаты, но тщательный расчет покажет: не такие уж большие, особенно по сравнению с другими инструментами, поэтому вам нужно подумать об изменении ресурсов. Или наоборот: реальная доходность — это хорошо, и стоит продолжать в том же духе.

Чтобы разобраться во всем этом, необходимо понять относительную доходность портфеля и рассчитать процент, который инвестор получает в год.

Как рассчитать годовую доходность инвестиций

Профессионалы используют сложные формулы, такие как коэффициент Шарпа или коэффициент тренера. Это может быть полезно для частного инвестора, но для начала будет достаточно таблицы в Excel и нескольких цифр из приложения брокера.

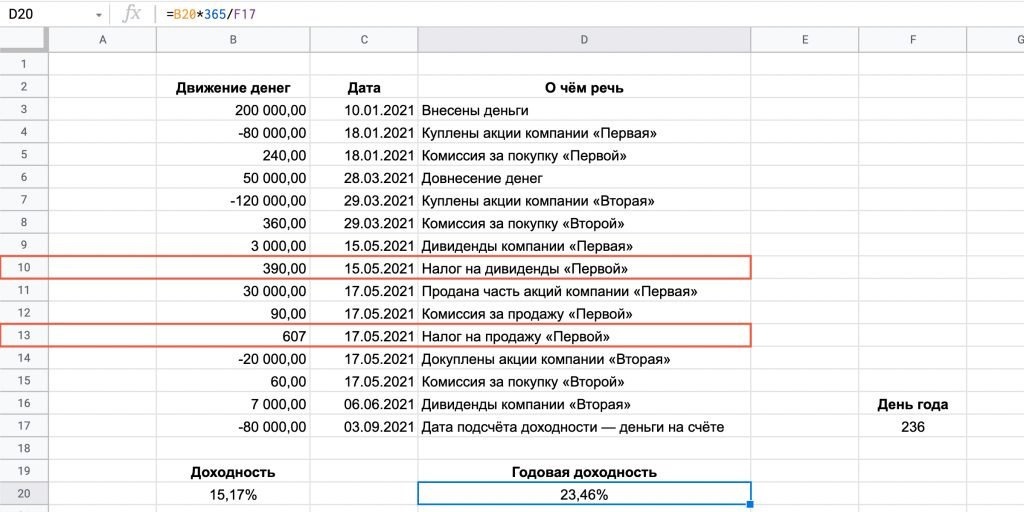

Если инвестор установил табличку и вписал в нее все движения денег, даты, выплаты дивидендов и комиссии, то он сможет комфортно все рассчитать. Основная формула выглядит так:

Прибыль (или убыток) по операции + дивиденды — комиссии = доходность

Учесть активы

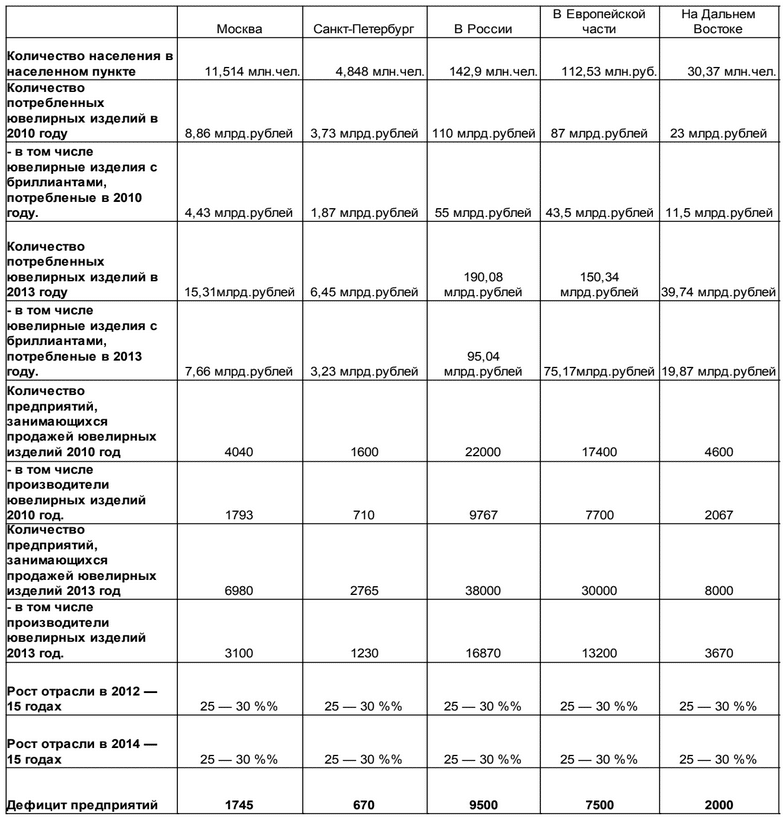

Допустим, инвестор покупал и продавал акции девять месяцев подряд. Он знает, сколько денег пришло и ушло, помнит даты операций и не забыл все подписать. В результате получилась простая таблица:

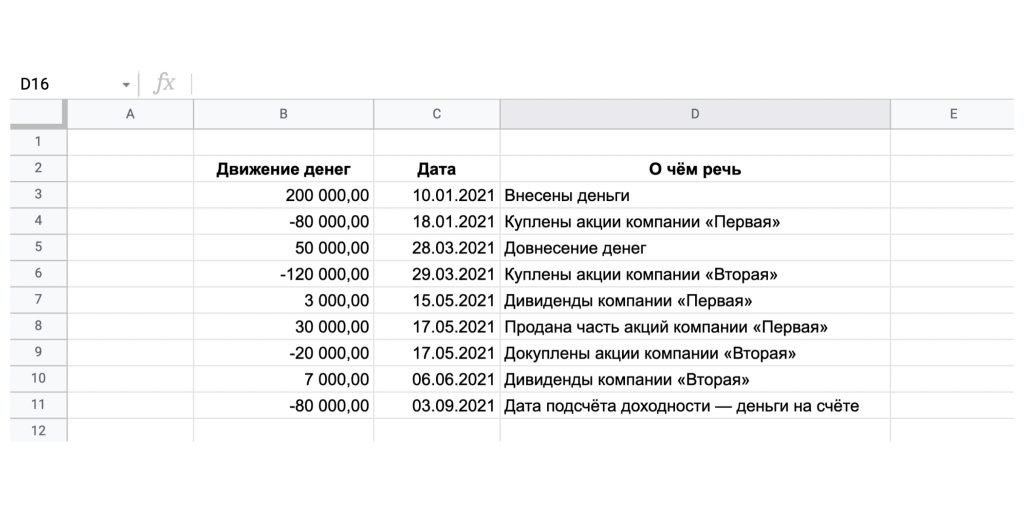

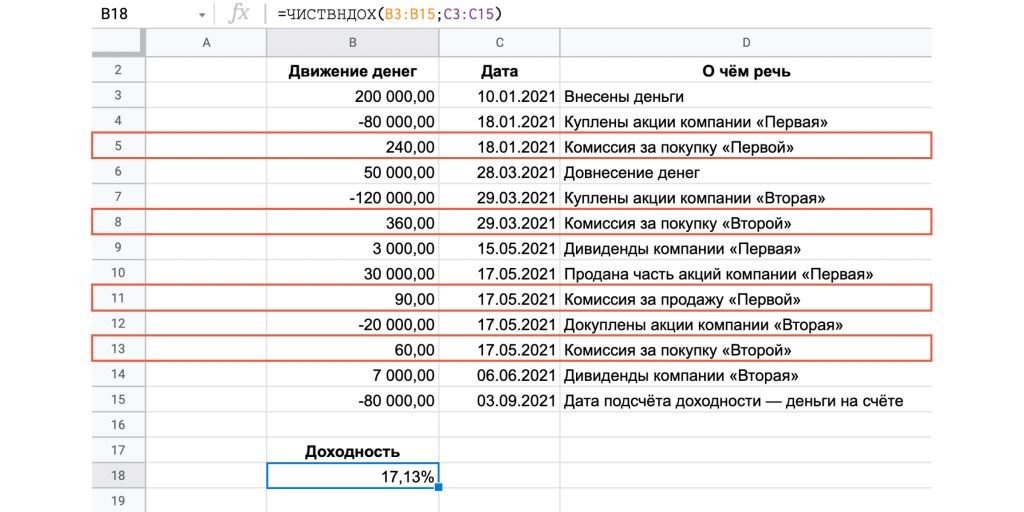

Инвестор покупал и продавал активы, вносил и снимал деньги, поэтому правильно сначала рассчитать чистую доходность. Все, что вам нужно сделать, это заменить формулу XIRR (или XIRR, это то же самое).

Двоеточия в Excel обозначают диапазоны, поэтому вы не пишете каждую ячейку вручную, а точки с запятой вводят значения друг от друга

Получается, что инвестор заработал 18,66% годовых. Это неплохо, потому что индекс S&P 500 вырос за тот же период, что и цена S&P 500 в реальном времени, с 10 января 2021 года по 3 сентября 2021 года / Yahoo Finance на 19,6%.

Заплатить комиссии

Брокеры берут процент с каждой сделки, если конкретные суммы не меняются — лучше всего уточнить это в вашем соглашении со специалистом. Часто комиссии уже «вшиты» в отчеты, но иногда идут дополнительной строкой. В этом случае лучше прописать их отдельно на табличке.

Предположим, инвестор платит 0,3% после каждой покупки или продажи актива. Если он заранее учел показатель, ему не придется пользоваться новыми формулами, сойдет тот же ИДЕАЛЬНЫЙ. Получается, что заработали меньше.

Вычислить годовые проценты

Но инвестор рассчитывал доходность портфеля только за то время, когда он вложил деньги. Это меньше года и принято сравнивать объемы прибыли в процентах за год. Необходимо добавить еще одну формулу:

Чистая прибыльность × количество дней в году / дней инвестиций = годовая прибыльность

В нашем случае инвестор торгует акциями 236 дней. Применяем формулу:

Годовая доходность инвестиций составляет 26,49%. Если инвестор сравнивает это, например, с депозитами, оказывается, что доходность его активов в четыре-пять раз выше, поэтому так выгоднее и дальше вкладывать деньги. В то же время индекс S&P 500 лидировал по индексу S&P 500 Real Time Price с 10 января 2021 года по 3 сентября 2021 года / Yahoo Finance 30,3% годовых за тот же период в 2021 году: возможно, более целесообразно инвестировать в фонды что за этим следуют.

Как рассчитать доходность инвестиций в будущем

Ни один аналитик, профессиональный инвестор или ясновидящий не может ответить точно. Но вы можете хотя бы попробовать оценить этот показатель, используя историческую доходность.

Так, в 2021 году инвестор заработал 18,66% годовых. Он изучил доходность своих активов за предыдущие 5-10 лет и понял: в среднем такой портфель приносил 13% годовых.

Не факт, что в будущем все повторится. Экономические тенденции меняются, компании подлежат строгому регулированию и всегда есть угроза кризиса.

Но инвестор все учел и предполагает, что в ближайшие 10 лет рентабельность останется на среднем уровне.

Деньги инвестора остаются на счете, потому что он копит на квартиру своим детям. Все полученные дивиденды реинвестируются обратно одним лицом. В этом случае связана магия сложных процентов:

| Сумма счета, руб | Рентабельность | Годовая прибыль, руб | |

| 2022 год | 90400 | тринадцать% | 10 400 |

| 2023 г | 102 152 | тринадцать% | 11752 |

| 2024 г | 115 431,76 | тринадцать% | 13 279,76 |

| 2025 г | 130 437,89 | тринадцать% | 15.06.13 |

| 2026 г | 147 394,81 | тринадцать% | 16 956,92 |

| 2027 г | 166,556,14 | тринадцать% | 19161,33 |

| 2028 г | 188 208,44 | тринадцать% | 21 652,30 |

| 2029 г | 212 675,54 | тринадцать% | 24 467,10 |

| 2030 г | 240 323,36 | тринадцать% | 27 647,82 |

| 2031 г | 271,565,39 | тринадцать% | 31 242,03 |

Если бы инвестор каждый год брал прибыль и снова вкладывал ту же сумму, то за 10 лет он заработал бы 104 тысячи рублей. Но его акции принесли ему 191 565 рублей, почти вдвое. Это называется сложным процентом или сложным процентом.

Как не стоит считать доходность

Формулы чистой прибыли и комиссионных позволяют увидеть «правильные» числа. Потому что интуитивно понятный способ расчета — деление текущей стоимости портфеля на инвестиции — не помогает. Это подходит только в том случае, если инвестор купил активы и продал их ровно через год.

Фактически, человек почти наверняка покупает что-то новое в бумажнике или продает бумагу. Подсчитать доходность каждой отдельной инвестиции будет несложно, но для всего портфеля и даже с учетом комиссий проще использовать формулы и таблицу.

Как учитывать налоги от инвестиций

Налоги для инвестора в России оплачивает брокер, поэтому вы можете даже не сразу заметить, что они были уплачены. Но все же полезно знать, сколько государство должно будет дать. Это зависит от того, какие активы и на какой срок приобретать.

Если акция, облигация или акция ETF были приобретены более трех лет назад, Налоговый кодекс Российской Федерации, статья 219.1 «Вычеты по инвестиционному налогу» может безопасно продать их и не платить налог на прибыль. Допустим, инвестор, у которого есть планы на квартиру, которую он хочет купить через 10 лет, может инвестировать и не беспокоиться о том, что обязательные взносы повлияют на прибыльность.

Но если сначала нужно продать активы, то налог с них все равно будет удерживаться — 13%. За исключением тех случаев, когда инвестор понес убытки: он продал дешевле, чем купил. В случае получения прибыли налог необходимо уплатить по статье 214.1 Налогового кодекса РФ «Особенности определения налоговой базы, исчисления и уплаты налога на прибыль по операциям с ценными бумагами и операциям с производными финансовыми инструментами», но только с разницей между покупкой и продажей.

Например, инвестор купил акции «Первой» за 80 тысяч рублей, а в следующем году продал их за 100 тысяч. По обеим сделкам он отдал брокеру 0,3% комиссии, что также учитывается в расчетах. Придется столько заплатить:

(100 000 — 300 — 80 000 — 240) × 0,13 = 2529,8 руб

Кроме того, будут выплаты государству по дивидендам и купонам, такой же вклад в доход в размере 13%. Допустим, дивиденды компании «Первая» составят 7000 рублей — 910 останется у инвестора, что также скажется на прибыльности.

С учетом налогов инвестор потеряет 3% доходности своего портфеля — довольно много, и теперь еще более разумным кажется инвестирование в индекс S&P 500 с годовой доходностью 30,3%. Хотя это значение будет немного ниже из-за сборов фонда и налогов.

Что стоит запомнить

- Если инвестор не учитывает прибыльность, он не понимает, удачно ли он вложил деньги и стоит ли менять инвестиционный портфель.

- Подсчитать прибыль, потери по сборам и налогам станет проще, если вы будете вести простую таблицу журнала в Excel.

- инвестору лучше всего определять доходность по формуле ПРОИЗВОДИТЕЛЬНОСТЬ — он будет учитывать нерегулярные движения денег на брокерском счете.

- Иногда выгоднее инвестировать в разные фонды или индексы, чем создавать собственный инвестиционный портфель.