Что такое IPO

Успех, который ждет компанию при смене статуса с частного на публичный, больше не нуждается в доказательствах: представлять акции компании на крупнейших мировых биржах не только престижно, но и выгодно.

Однако провести IPO непросто — процесс долгий и трудоемкий.

Что такое IPO – определение и суть процесса

Первичное публичное размещение акций (IPO) — публичное предложение организацией своих акций. Поэтому любой желающий может стать акционером компании. Выход компании на IPO приводит к тому, что требования регуляторов кардинально меняются. Процесс IPO начинается с первичного публичного размещения акций. Эта процедура длится от нескольких месяцев до года.

Основная цель IPO

— привлечение сторонних средств, которые можно эффективно использовать в качестве инвестиций или для развития бизнеса. Акции, в свою очередь, покроют часть затрат на завершение операций. Кроме того, выход на IPO позволяет получить в штат компании высококвалифицированных специалистов. И наконец, у компании есть возможность войти в список крупнейших бирж мира, что значительно повышает ее престиж.

Проще говоря, ah-pi-o позволяет продавать акции компании на фондовой бирже, где любой может их купить. Вначале имеет место так называемый первичный рынок, когда акции компании продаются напрямую, то есть сама компания выступает продавцом. Во время IPO акции продаются как горячие пирожки, а когда они будут завершены, сами инвесторы выступят продавцами акций, это называется вторичным рынком.

Проще говоря, ah-pi-o позволяет продавать акции компании на фондовой бирже, где любой может их купить. Вначале имеет место так называемый первичный рынок, когда акции компании продаются напрямую, то есть сама компания выступает продавцом. Во время IPO акции продаются как горячие пирожки, а когда они будут завершены, сами инвесторы выступят продавцами акций, это называется вторичным рынком.

На первом этапе компания получает прибыль от продажи акций, часто исчисляемую сотнями, миллионами и миллиардами долларов. Кроме того, компания может выкупить свои акции на вторичном рынке, дождаться повышения цены акций и перепродать их. IPO — это первое публичное размещение акций, процедура которого требует от компании выполнения определенных действий, например, теперь компания должна публично публиковать финансовую отчетность, квартальные отчеты и другие данные, иметь отдел по связям с инвесторами и так далее.

Посмотрите забавный видеоролик о том, что такое IPO и что это такое:

Примеры IPO

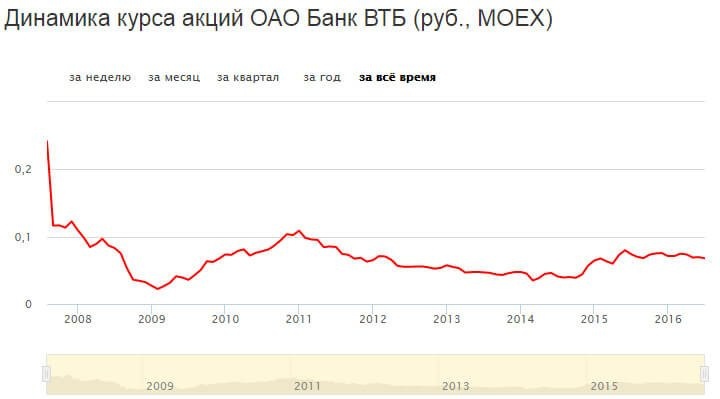

В 2007 году состоялось «популярное» IPO российского банка ВТБ. Это было одно из крупнейших событий для банковской системы России, в этот день капитал банка увеличился на 8 миллиардов долларов. Первоначально акции предлагались по цене 13,6 копейки, но всего за год акции упали до трех копеек и по-прежнему торгуются по цене, вдвое превышающей первоначально предложенную.

Подробнее о том, что случилось с акционерами, читайте в статье об акциях ВТБ.

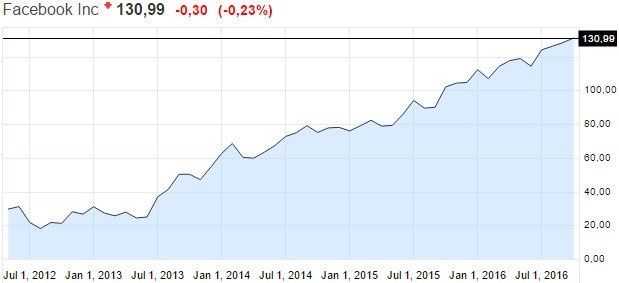

Известная компания Facebook провела IPO по цене акций 38 долларов. На этом компания заработала 16 миллиардов долларов, но к августу их акции упали вдвое. Правда, с этого момента они стали неуклонно расти:

- VISA заработала 17,9 млрд долларов на IPO

- Компания Яндекс на IPO NASDAQ смогла заработать 1,3 миллиарда долларов

- IPO китайского банка ICBC принесло 22 миллиарда долларов

- GM получает 23 миллиарда долларов через публичное размещение

- ABC добавила на свои счета 22,1 млрд долларов

- AIA — 20,5 миллиарда

- Twitter провел IPO на 14,5 млрд долларов

- А Google добавил 1,6 миллиарда

- Роснефть привлекла 10,6 млрд

- UC Rusal получила 2,24 млрд долларов

- Российская компания ПИК получила 1,93 млрд долларов на народном IPO

Выход IPO в России

IPO в России имеет свои особенности. Как показывает практика, наши компании не очень активны на внутреннем рынке, предпочитая вести операции за рубежом. Как бы то ни было, недавно начали проходить IPO российских компаний на Московской бирже, что можно назвать положительной тенденцией.

IPO в России имеет свои особенности. Как показывает практика, наши компании не очень активны на внутреннем рынке, предпочитая вести операции за рубежом. Как бы то ни было, недавно начали проходить IPO российских компаний на Московской бирже, что можно назвать положительной тенденцией.

По словам С.Егишянца, занимающего должность главного экономиста ITinvest, причина этого ясна: основной капитал по-прежнему находится за границей.

Например, рынок IPO в Китае очень развит благодаря хорошему состоянию местного финансового рынка.

Рекомендуемые статьи для вас:

- Акции АЛРОСА — цена сейчас (онлайн), таблица дивидендов и обзор

- Как платить налоги при продаже акций и дивиденды

- Кто такой квалифицированный инвестор

- Рынок FORTS

- Что такое ралли (цены) на фондовом рынке в примерах

В то же время размещение IPO на российских биржах — довольно редкое явление. Правила проведения IPO в нашей стране достаточно серьезные, при этом рынок недостаточно развит, а значительная часть активов крупных предпринимателей, в свою очередь, хранится в иностранных банках. Все это приводит к тому, что организация IPO в России не вызывает энтузиазма у компаний.

В настоящее время в России действует около двухсот закрытых компаний с оборотом около 500 миллионов долларов каждая. Все они способны выйти на IPO.

По оценкам экспертов, за последние годы количество размещенных облигаций увеличилось примерно вдвое. При этом около 40% выпуска акций на бирже отечественных компаний осуществлялось на российских площадках.

В последнее время российские предприятия заинтересовались биржами, расположенными в нашей стране. Эксперты считают, что национальное IPO имеет положительную динамику развития и большие ресурсы для роста. Но в долгосрочной перспективе ожидается рост доли размещений на сайтах других стран.

Что такое народное IPO

Стоит уточнить, что такое Народное IPO, оно немного отличается от классического. Ценные бумаги данного размещения рассчитываются по национальной шкале и необходимы населению, в котором эмитент осуществляет свою деятельность. Народное IPO работает над приватизацией, необходимой для поддержки бюджета. В России такие IPO чаще всего проводят госкомпании.

Примером может служить продажа государственных активов в Англии, в 80-90-е годы только британские граждане могли покупать акции нескольких крупных национальных компаний: British Gas, Rolls Royce, British Steel и многих других.

Публичный сбор средств — это вклад в будущее любого бизнеса. Для проведения успешной сделки цели, задачи и стратегия компании должны быть четко определены и доведены до сведения участников рынка. Иногда компании изо всех сил стараются получить быстрые результаты, зарекомендовав себя на рынке. Но только правильное управление желаниями инвестора может позволить компаниям реализовать долгосрочные планы.

Организация IPO

Первичное публичное размещение — IPO начинается с найма инвестиционного банка (андеррайтера). Несмотря на то, что компания теоретически может продавать акции самостоятельно, на практике эта возможность не реализована. Соглашение между банком и фирмой включает ключевые аспекты сделки, такие как тип цены акций, а также размер привлеченных средств.

После его заключения андеррайтер должен подать инвестиционный меморандум в регулирующий орган. Российское IPO контролируется Банком России. Меморандум содержит информацию о менеджменте и акционерах компании, принявших решение о проведении IPO, финансовую отчетность, информацию о текущих проблемах компании, цели привлечения средств. После проверки данных устанавливается дата IPO.

Преимущества инвестиционных банков

Андеррайтеры получают прибыль на разнице между ценой акций до IPO и ценой, установленной в начале торгов. Возможность заработать на сотрудничестве с перспективной компанией создает серьезную конкуренцию между потенциальными андеррайтерами.

Андеррайтеры получают прибыль на разнице между ценой акций до IPO и ценой, установленной в начале торгов. Возможность заработать на сотрудничестве с перспективной компанией создает серьезную конкуренцию между потенциальными андеррайтерами.

Обычно они проводят презентацию фирмы, решившей провести IPO для привлечения наиболее перспективных инвесторов, при этом у последних есть возможность стать акционерами еще до объявления аукциона (этот процесс называется распределением).

Цена акций определяется листинговым лицом и инвестиционным банком незадолго до даты IPO. Цена зависит от разных факторов: от ситуации на финансовом рынке до перспектив самой компании. В это время возникает серьезная конкуренция между биржами, борющимися за право включать серьезные компании в свой листинг.

После IPO акции становятся доступны частным инвесторам только после официального начала торгов, то есть после открытия биржи утром. Однако покупать их в первые несколько дней не стоит — разумнее было бы дождаться стабилизации цен, хотя часто после IPO акции имеют тенденцию расти на 300%, но после резкого роста они могут вернуться к исходному состоянию ценность. Именно эта непредсказуемость увеличивает риски.

Этапы IPO

- Регулирование бизнеса. Подготовка к IPO должна начаться как можно скорее. С момента принятия решения о размещении до начала переговоров должно пройти примерно четыре года. Перед началом прямого размещения необходимо повысить прозрачность юридической структуры компании, улучшить качество управления, получить положительную репутацию заемщика и повысить узнаваемость бренда на рынке.

- Выход компании на рынок. За год до запланированной даты компания должна принять решение с андеррайтером. В этом случае проводится тендер, иногда организатором выпуска становится банк, у которого есть совместные проекты с компанией. Вместе с андеррайтером мы оцениваем возможные опционы на акции, предполагаемую цену размещения, размер пакета акций. Подготовка к выходу на рынок занимает от четырех до шести месяцев, после чего проводится IPO.

- Жду подходящего момента. Основными факторами, влияющими на размещение, являются желание фирмы реализовать проект и состояние рынка. Например, не стоит спешить, если в течение недели ожидается IPO большого количества других компаний. У каждого обмена бывают неблагоприятные периоды: Рождество в Америке и Европе, летние каникулы. Следует помнить, что даже в этом случае рыночная конъюнктура может измениться под воздействием любых факторов, поэтому секрет успеха IPO будет храниться до конца его проведения.

- Период работы с инвесторами. Финансовые эксперты говорят, что IPO только началось после первичного размещения акций. Пристального внимания требует поддержка веб-сайта компании, публикация отчетов и партнерство с инвесторами. Попутно вам следует бороться с мошенниками и быть готовым к общему спаду рынка.

Финансовые эксперты прогнозируют многообещающее будущее российского IPO. Почему же тогда отечественные компании отдают предпочтение IPO перед иностранной валютой? Ответ лежит на поверхности: весь капитал находится на Западе, поэтому компании по всему миру размещают там свои акции.

IPO в Китайской Народной Республике становятся все более популярными: местный рынок капитала вырос, и многие хотят привлекать китайские фонды. Инвесторы не спешат размещать на российских площадках из-за защиты прав собственности и слишком малой емкости рынка. Значительная часть свободных активов бизнесменов и политиков размещается не на счетах госбанков, а в офшорных и иностранных фондах. В этих условиях можно понять поведение российских компаний, ищущих работу за рубежом. Кроме того, для многих российских компаний с иностранным капиталом участие в IPO является приоритетным требованием для акционеров, стремящихся увеличить прибыль и минимизировать возможные риски.

Плюсы и минусы IPO

Решение о проведении IPO свидетельствует о том, что компания постоянно развивается и готова перейти на новый уровень. Став публичной компанией, компания может рассчитывать на приток квалифицированных сотрудников и повышение корпоративной репутации.

Размещение акций на бирже — один из основных инструментов финансирования и развития компании. Привлечение новых материальных выгод во время IPO позволяет фирме получить средства, которых ей не хватает для расширения. Система позволяет найти наиболее выгодные источники капитала и снижает стоимость привлекаемых субсидий. IPO открывает новые возможности в деловом мире, помогает оптимизировать структуру капитала и получить дополнительный доступ к рынку ценных бумаг, в том числе за рубежом.

Однако у IPO есть и недостатки.

Во-первых, требования к IPO для такой компании ужесточаются и усиливается контроль над ними, в том числе финансовый. Обратной стороной системы является повышенное внимание после «публикации» со стороны контролирующих органов. Правительство и фондовые биржи устанавливают огромное количество правил, которых должна придерживаться каждая компания.

Во-вторых, только самые крупные IPO — самые популярные и быстрорастущие компании — могут рассчитывать на быструю прибыль.

Еще один недостаток — компания не всегда может продать свои акции и заработать после IPO из-за падения их курса и капитализации бизнеса. Из-за отсутствия у эмитента истории фондового рынка инвестор не может предсказать, как акции компании будут работать в будущем, и поэтому участие в IPO почти во всех случаях является рискованным.

Наконец, стоимость IPO довольно высока.

IPO — это необходимая и необходимая процедура в современных условиях. Не все компании могут решиться на этот шаг, но преимущества в случае перехода компании в статус публичной компании очевидны. Очевидно, что IPO распространятся и на Россию — все, что нужно, — это законодательная поддержка средних и крупных предприятий.