Что такое деятельность по управлению ценными бумагами

Хочу рассказать вам об инвестиционной возможности, не требующей больших вложений. Наряду с торговлей на бирже возможно управление ценными бумагами инвестора.

Это позволяет получать прибыль при недостаточном уровне квалификации, позволяет организовать себе отпуск без потери дохода, а также исключает конфликт интересов, если собственник финансовых активов собирается заняться политикой.

Что такое управление ценными бумагами

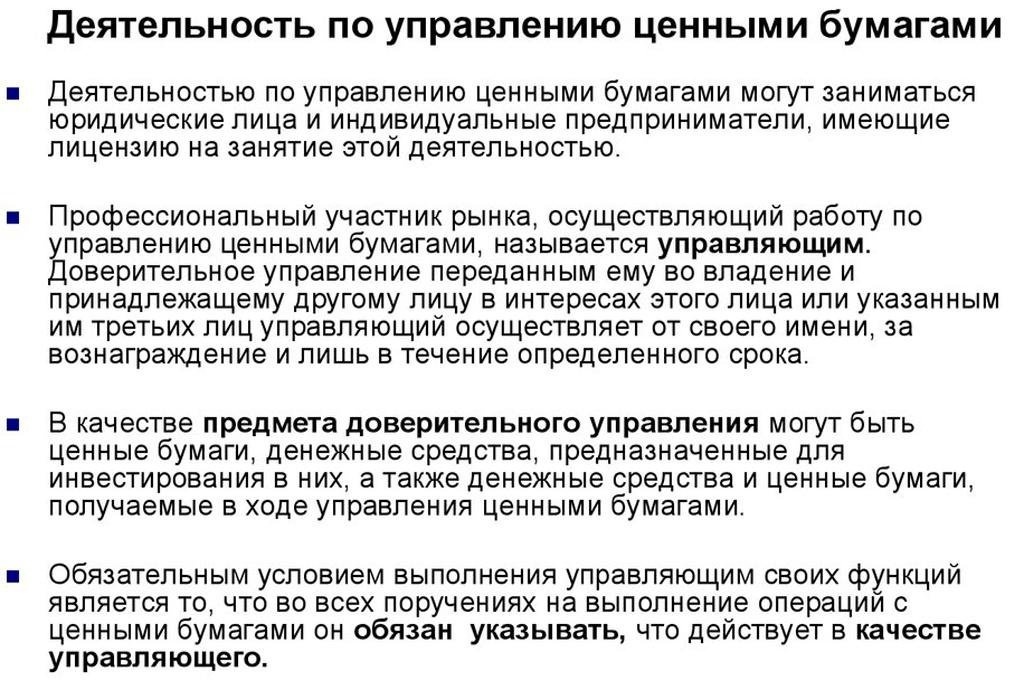

Управление Центральным банком (ценные бумаги) предполагает временную передачу активов в распоряжение другого лица, чтобы он мог использовать их для увеличения капитала держателя финансовых активов или третьей стороны. Как правило, менеджер берет за это плату, но возможны исключения.

Фидуциарное управление (далее DM) может осуществляться на добровольной основе. Согласно закону, минимальный размер капитала менеджера составляет 35 000 минимальных размеров оплаты труда.

Объектами DM являются товары, форма выпуска которых предусматривает возможность передачи их в распоряжение другого лица. Чаще всего речь идет об акциях. Переводные векселя, переводные векселя, депозитные квитанции и другие подобные активы не могут быть переданы, но они могут быть проданы, или владелец имеет право взимать оплату по ним.

Основные принципы

Описываемый вид инвестирования имеет множество тонкостей, поэтому необходимо придерживаться следующих принципов:

- Лицо, которому передаются активы, обязано действовать в лучших интересах владельца.

- Управляющий не имеет права участвовать в управлении проданными ему компаниями.

- Управляющий получает право распоряжаться ценными бумагами после их передачи.

- Максимальный срок передачи прав по закону — 5 лет.

- DU проходит в два этапа: подписание договора и передача права собственности. На законодательном уровне это реализуется следующим образом: подписывается договор, составляется акт передачи прав, после чего изменение регистрируется в государственных органах.

- Человек, получивший товар в ПДУ, может выполнять с ним все действия по договору, за исключением их продажи.

- Операции с недвижимостью управляющий осуществляет за свой счет, но с обязательным указанием прав. Все письменные документы должны иметь пометку «d in. «. Если не указано иное, лицо имеет право управлять только своим имуществом.

Это не все принципы. Но это основные.

Виды

На фондовом рынке существует два основных типа управления капиталом:

- физическое лицо;

- коллектив.

Первый предполагает передачу активов или финансовых ресурсов определенному лицу. В этом случае инвестор сам определяет торговую стратегию. Этот вид вложения стоит недешево. Для получения значительной прибыли собственный капитал должен составлять не менее 100 000 долларов.

Чтобы заниматься индивидуальным управлением, необходимо получить соответствующую лицензию.

Но наиболее распространенным является коллективное доверительное управление, которое осуществляется паевыми фондами, фондами общего банковского управления (OFBU) и биржевыми фондами ETF.

Хедж-фонды также широко распространены на зарубежных рынках, являясь альтернативой нашим OFBU.

Цели

Цели управления очевидны: владелец ценных бумаг получает пассивный доход от торговли. Трейдер получает комиссию. Таким образом, каждая сторона получает увеличение дохода от основной деятельности.

У инвестора могут быть разные цели по передаче активов во временное владение другому человеку: желание сэкономить время, уделить внимание близким, больше отдыхать. Для ряда лиц (например, тех, кто работает в сфере государственного управления) во многих странах существует обязанность переводить активы в инвестиционные фонды во избежание конфликта интересов.

Этапы

ДУ проводится в несколько этапов:

- Выбор управляющей компании. Поскольку у большинства инвесторов нет достаточных средств для индивидуального управления, необходимо научиться выбирать паевой инвестиционный фонд, OFBU или ETF. Это ответственный процесс. От этого зависит доход вкладчика. Необходимо обращать внимание на опыт работы компании, наличие положительных и отрицательных отзывов. Не забывайте, что их может приобрести не только сама компания, но и конкуренты. Поэтому также важно учитывать репутацию фонда в деловой среде.

- Оформление документов. На этом этапе необходимо определить инвестиционные цели, стратегию и заполнить инвестиционную декларацию, в которой указаны объекты управления и их доля в портфеле.

- Оплата услуг менеджера. Осуществляется в соответствии с контрактом, который обычно заключается на год. Оплата — это комиссия или, реже, фиксированная сумма.

- Подготовка договора.

- Формирование первоначального плана.

- Выполнение плана.

- И последний этап — оценка результатов.

Законодательное регулирование

Любая деятельность на рынке ценных бумаг регулируется законом. Правовая дисциплина осуществляется на основании Гражданского кодекса и Закона о фондовом рынке. Для управления названиями вам необходимо получить соответствующую лицензию.

На бирже можно управлять следующими активами:

- по самим названиям;

- средства, предназначенные для инвестирования на бирже;

- денежные средства или ценные бумаги, полученные в процессе управления.

При этом само управление капиталом по закону не требуется.

Доверительное управление ценными бумагами

DM — это наиболее распространенное название для предприятий по управлению ценными бумагами. Необходимо учитывать различные аспекты этой концепции.

Преимущества и недостатки

Пульт дистанционного управления имеет следующие преимущества:

- Потенциальная доходность выше, чем у вкладов. В некоторых случаях он может достигать 50%.

- Экономия времени. Необходимо правильно выбрать управляющую компанию или частника, а все оставшееся время можно потратить на другие цели.

- Пассивный доход.

Недостатки этого инструмента в целом такие же, как и у других способов инвестирования. Прежде всего, это высокие риски.

Перспективы в России

Перспективы этого инвестиционного направления в России во многом зависят от финансовой грамотности населения. В целом они положительные, но отрасль будет развиваться гораздо медленнее, чем в западных странах .

На это есть несколько причин:

- Низкая финансовая грамотность и культура населения. Россияне в основном занимают долги, а не инвестируют.

- Низкий уровень дохода. Большая проблема в России, особенно после экономического кризиса.

- Потеря государственной привлекательности для иностранных инвесторов, которые могут вложить свои деньги в доверительное управление ценными бумагами.

Модели управления

Возможные варианты:

- Англосаксонская модель. В случае утраты права собственности на ценные бумаги они передаются управляющему на основании обычного права и бенефициару на основании активов.

- Немецкие модели. В Германии есть две модели. Представитель, когда управляющий действует от имени владельца ценных бумаг. И модель доверия. В этом случае право управления имуществом передается на определенный срок.

- Русская модель. Корни происходят из французского, где учредитель остается владельцем собственности, но не имеет права распоряжаться ею в течение некоторого времени.

Как передать бумаги в доверительное управление

Для частного лица самый простой способ передать ценные бумаги — заключить договор с инвестиционной компанией или паевым инвестиционным фондом. Компания берет на себя всю процедуру.

Вы также можете доверить титулы конкретному человеку. В этом случае необходимо заключить договор, заполнить акт о передаче прав и зафиксировать смену собственника ценных бумаг за определенный период.

Заключение

DM — многообещающий способ инвестирования, но он должен составлять только часть вашего портфеля.