Как создать инвестиционный портфель

Что такое инвестиционный портфель

Это все активы, в которые человек вложил деньги. Обычно мы говорим об акциях, облигациях, биржевых фондах и наличных деньгах. Например, инвестиционным портфелем можно считать несколько акций «Газпрома» и небольшую сумму денег.

Но это понятие включает в себя акции бизнеса, недвижимость, коллекционные кроссовки и банковские депозиты. Поэтому есть настоящие инвестиционные монстры. Например, крупнейшая в мире компания по управлению активами BlackRock владеет пакетами акций BlackRock / stockzoa в 5 454 компаниях, из которых на пятерку крупнейших компаний приходится всего 13,27%.

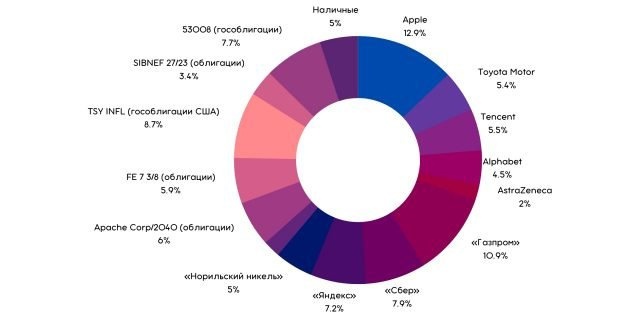

Оба примера довольно крайние. Портфель российского инвестора обычно включает пять классов активов: отечественные и иностранные акции и облигации, а также ETF.

Такой подход с распределением инвестиций по разным инструментам, секторам экономики и странам называется диверсификацией. По-простому, необязательно класть все яйца в одну корзину, лучше держать много яиц и много корзин. Но конкретный состав Markowitz H. Portfolio Selection / The Journal of Finance зависит от выбора портфеля.

Какие инвестиционные портфели бывают

Нет единственно правильного варианта. Кому-то нужен баланс, другие готовы рисковать ради потенциальной прибыли, а третьи важны для сохранения капитала. Выбор активов всегда зависит от инвестиционной стратегии. Но есть модели, которые можно взять за основу.

Консервативный портфель

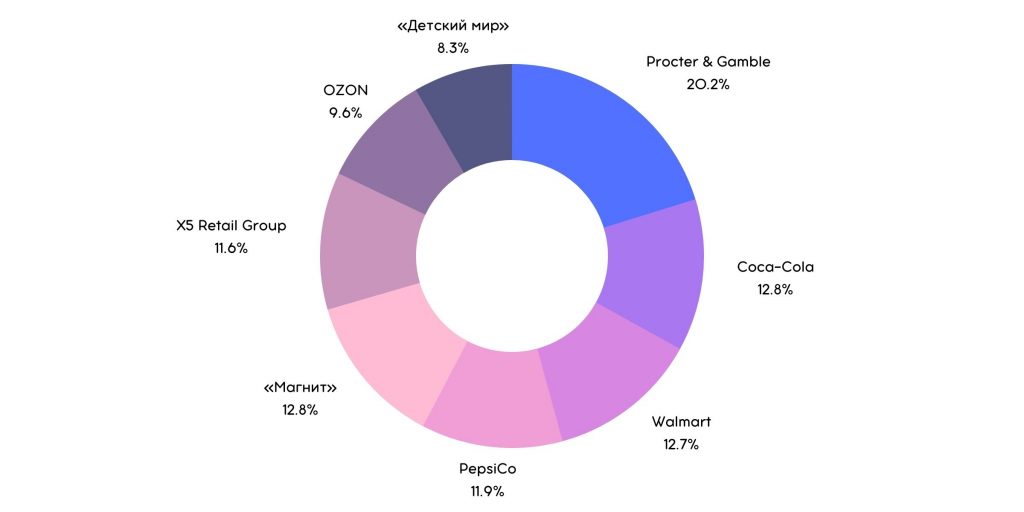

В него входят акции компаний, продукция которых потребляется всегда, независимо от состояния экономики. Это розничные торговцы, разработчики и производители продуктов питания, предметов домашнего обихода, строительных материалов и средств по уходу за телом.

Дело в том, что эти компании одинаково хорошо работают и в тяжелые, и в хорошие времена. В условиях кризиса такие компании выигрывают, поэтому портфель еще называют защитным. Но бизнес мало зарабатывает и на растущем рынке проигрывает наиболее перспективным секторам экономики. Инвесторы также теряют с точки зрения прибыльности: чем меньше фирмы получают, тем меньше свободных денег остается для дивидендов, а акции не так сильно повышают цену.

Консервативный подход выбирают те, кто не терпит волатильности и высокого риска вложений, поэтому взамен готовы пожертвовать потенциальной доходностью. Если стоит цель сохранить капитал на долгие годы и немного его приумножить, это хороший вариант.

Пассивный портфель

Суть в том, чтобы приносить инвестору доход, которым живет человек. Для этого в портфель добавляются акции с дивидендами и облигации с постоянным купоном.

«Пассивные» инвесторы не ищут способ приумножить свой капитал, им просто нужны регулярные выплаты от крупных стабильных компаний. Портфель похож на консервативный, но больше подходит для более короткого временного горизонта, от нескольких месяцев до пары лет.

Дело в том, что у облигаций есть период, в который они будут погашены, а карты нужно будет продлить. Однако не все дивидендные компании работают одинаково в течение разных экономических циклов: накануне кризиса или вскоре после него может не хватить денег для выплаты акционерам.

Гибридный портфель

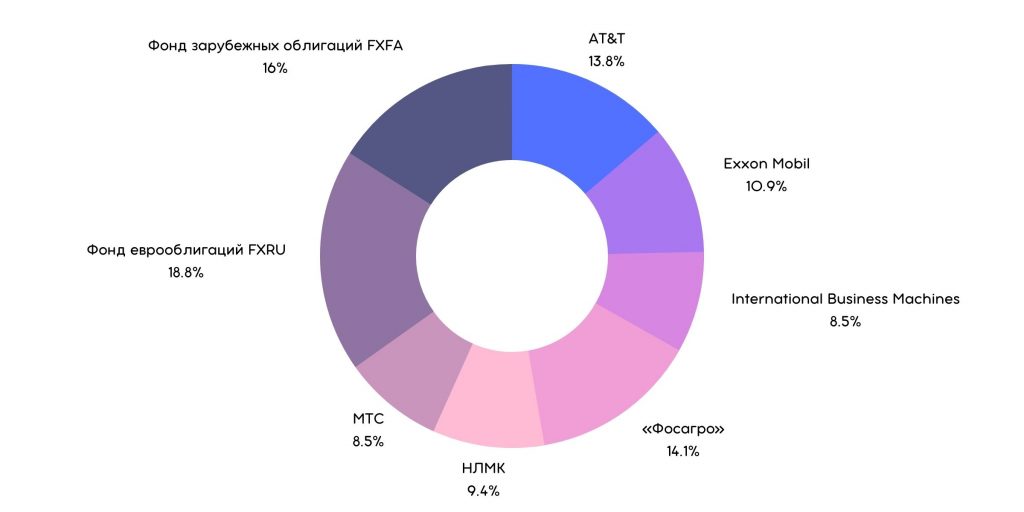

Основополагающий принцип — максимальная диверсификация. Это означает, что инвестор пытается распределить деньги между инструментами, которые по-разному реагируют на одни и те же события. Таким образом, вы можете защитить себя от волатильности и поддерживать хорошую доходность от Guide to the Markets — Q3 2021 / JP Morgan Asset Management.

Обычно для этого варианта выбираются дивидендные и умеренно растущие акции. Как правило, это крупные компании, составляющие фондовые индексы, такие как индекс Московской биржи, S&P 500 или Nasdaq Composite. И они дополняют эти ценные бумаги надежными облигациями, выпущенными развитыми странами или крупными стабильными компаниями.

Этот вариант подходит тем, кто не любит лишний раз рисковать и готов инвестировать сроком от 3 до 5 лет. Прибыльность по годам усредняется совокупным годовым темпом роста (годовой доходностью) / Moneychimp и не влияет на деньги инвестора так сильно, как на краткосрочные инвестиции. Корреляция между классами активов также невысока: цена одного актива редко зависит от стоимости другого. То есть такие активы по-разному реагируют на разные события, поэтому вряд ли весь портфель резко упадет в цене из-за каких-то досадных новостей.

Агрессивный портфель

Другое название — портфель роста, потому что его выбирают инвесторы, ищущие перспективные компании. Эти люди готовы пойти на высокий риск финансовых потерь, чтобы иметь шанс заработать много денег.

С этими вариантами придется потратить много времени и денег. Вам нужно найти молодую, бедную и быстрорастущую компанию, а затем инвестировать в нее напрямую. Это области «ангельских» инвестиций и венчурного капитала, когда фирмы еще не являются публичными. Инвестиции обычно составляют сотни тысяч и миллионы долларов. Для людей без такого начального капитала доступны, например, фонды IPO или коллективные инвестиции. В этих случаях группа людей инвестирует в непубличную компанию, а затем делит прибыль между ними.

В эту категорию также попадают виды деятельности с высоким риском. Например, разработка передового противоракового препарата может занять несколько лет и стоить миллионы долларов. Но результата может быть совсем не так, а государственные регулирующие органы не всегда сертифицируют лекарства. Тогда компания, скорее всего, закроется, и инвесторы потеряют деньги.

Растущие инвесторы часто имеют долгий временной горизонт. Это может ждать годы, пока компания будет развиваться, осваивать новые рынки и готовиться к выходу на биржу.

Это рискованно, потому что продукт может выйти из строя, бизнес-модель может быть неправильной, а руководство может не справиться со своей работой.

Спекулятивный портфель

Не менее опасен, чем агрессивный. Основное отличие состоит в том, что портфель сочетает в себе инвестирование и торговлю. Одна часть предназначена для рискованных вложений, а другая — для игры на краткосрочных колебаниях цен. Но это сложно, требует особого опыта и знаний, поэтому лучше доверить это профессионалам.

Например, осенью 2020 года технологическая компания Яндекс и банк Тинькофф объявили о слиянии. Из-за этой новости цены на акции обеих компаний выросли, а это значит, что инвесторы поспешили скупать активы. Но через полтора месяца планы по слиянию рухнули, и опытный трейдер мог это предугадать: аналитики предупреждали о разной корпоративной культуре, сомнительной оценке сделки и сложных переговорах. Зная это, специалист мог сделать ставку на падение акций и заработать на срыве сделки.

Как сформировать инвестиционный портфель

Если вы рискуете выйти на фондовый рынок с тысячами активов и целью что-то купить, фирма вряд ли окажется прибыльной. Даже если все пойдет хорошо, это будет азартная игра, а не работа на богатство. Итак, вначале лучше всего ответить на четыре вопроса.

1. Выбрать способ управления портфелем

Некоторые инвесторы могут инвестировать по старинке: выбирать активы, читать многостраничные отчеты и рассчитывать мультипликаторы. Это позволит вам собрать идеально подходящий и сбалансированный кошелек. Однако этот метод — практически полноценная работа, на которую не у всех есть время, силы и желание.

Второй способ — найти помощника. Иногда финансовый консультант спрашивает обо всех вводных мероприятиях и предложениях, но берет за это комиссию или комиссию, что повлияет на общую прибыль. А иногда — робо-советник, автоматизированный помощник, который практически все брокеры запускают на сайте или в мобильном приложении. Такой помощник снимет с инвестора часть забот, но портфель будет достаточно стандартным и не факт, что он идеальный.

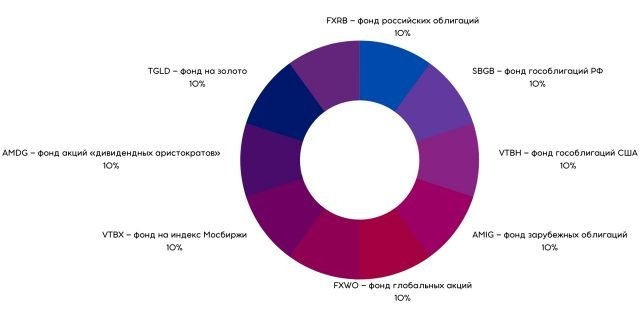

Это не нужно даже третьей группе желающих инвестировать. Их вариант — инвестировать в торгуемые на бирже фонды. Люди, которые не готовы пожинать все активы, инвестируют в десятки и сотни акций, которыми управляют профессионалы, с одной покупкой. Но и в этом случае придется столкнуться с убытками — комиссией за управление фондом.

2. Определиться с временным горизонтом

Выбор типа портфеля и активов сильно зависит от времени. Если деньги понадобятся через пару лет, рискованные инвестиции на таком горизонте могут обнулить капитал из-за высокой волатильности. А если на складе имеется 15, 30 или 50 лет, одни и те же вложения могут увеличиваться в несколько раз, а в некоторых случаях в десятки и сотни раз.

Но финансовые консультанты обычно рекомендуют балансировать риски и снижать их с течением времени.

Например, 20-летний инвестор формирует пенсионный портфель. В первые несколько лет человек инвестирует в быстрорастущие и рискованные активы: по одним он теряет деньги, по другим — получает прибыль, а стоимость портфеля постоянно увеличивается.

Но до пенсии это не имеет значения. Поэтому имеет смысл постепенно продавать рискованные активы и заменять их дивидендными акциями стабильных компаний и облигаций и жить за счет доходов от этих акций.

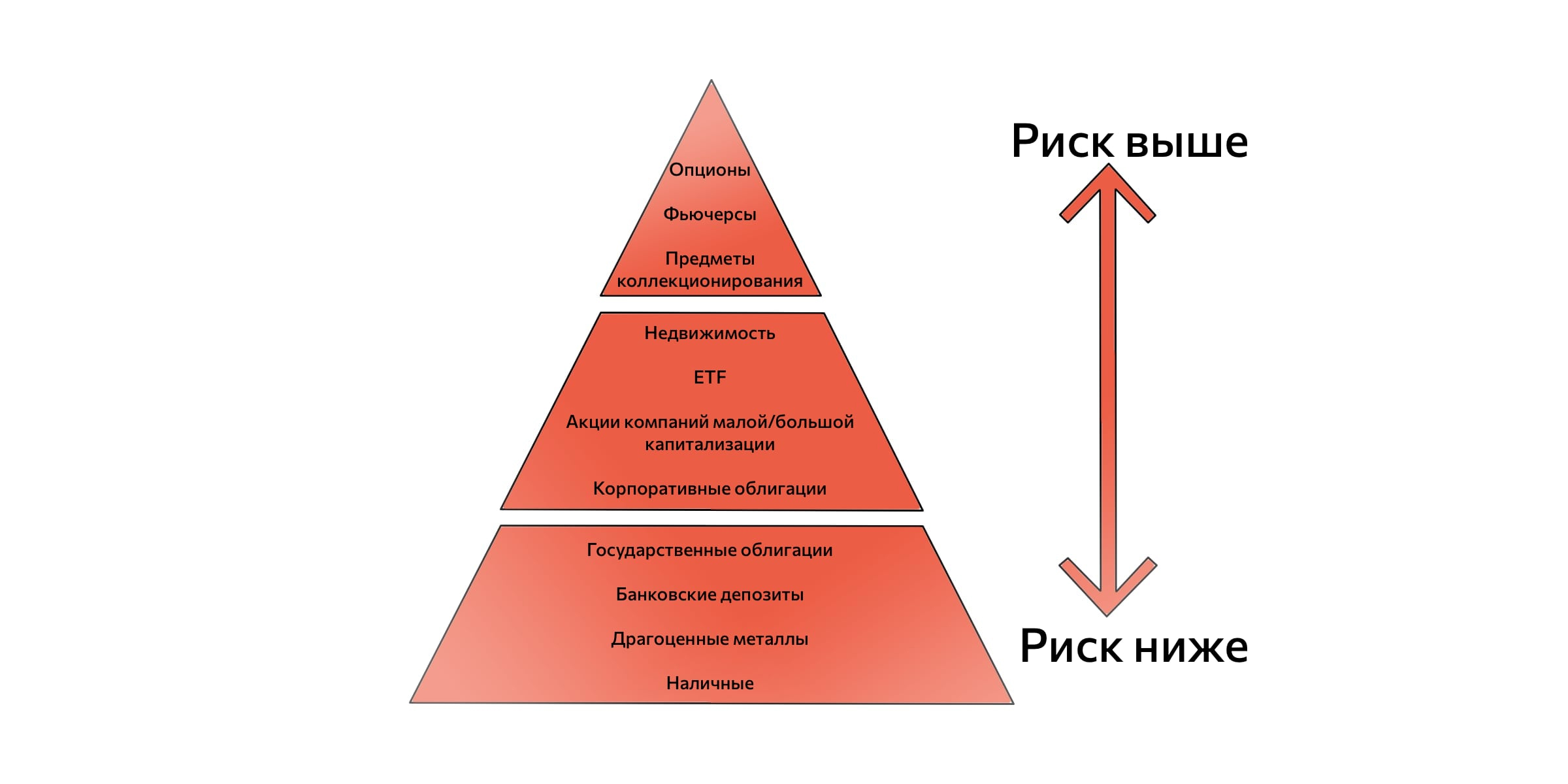

3. Понять терпимость к риску

От этого также зависит выбор активов: одни более рискованные, чем другие, но и более прибыльные. Баланс здесь определяется инвестиционной стратегией.

Допустим, рисковые фьючерсы или криптовалюты могут упасть на 40-50% в течение нескольких часов. Если эта мысль становится очень тревожной и неприятной, стоит рассмотреть возможность увеличения доли облигаций или индексных фондов.

4. Сфокусироваться на диверсификации

Это фундамент, на котором зиждется вся теория инвестиционных портфелей. Без диверсификации нет смысла заниматься всем остальным.

Но к этому стоит обратиться в конце, когда вы поймете свои цели и характеристики как инвестор. Только тогда имеет смысл определить классы активов, а затем распределить их по секторам экономики, странам и валютам.

Что стоит запомнить

- Инвестиционный портфель: все активы инвестора, от акций и банковских вкладов до квартир и акций компании.

- Весь смысл портфеля — найти баланс между риском и доходностью.

- Выбор активов зависит от инвестиционной стратегии.

- Прежде чем создавать портфель, стоит понять вашу личную терпимость к риску, инвестиционный горизонт и управление капиталом.

- Для частных инвесторов гибридный вариант, скорее всего, подойдет, не самый прибыльный, но и не очень рискованный.